岁末将至,现金管理类理财产品整改进入倒计时。近期,多家银行及理财子公司纷纷发布公告称,调整旗下现金管理类产品的申赎规则、估值方法、投资范围、投资比例等,将整改提速。

业内人士指出,鉴于现金管理类产品的资产平均久期较短,在过渡期结束前完成整改的难度并不大,整改后将会驱动投资者跨平台购买多只现金管理产品,以提升快速赎回的总额度,客观上有助于逆转“赢者通吃”、资金向头部集中的市场格局,为后发机构提供更多的发展机会。

【资料图】

【资料图】

整改步伐提速

苏银理财近日发布公告称,自11月28日起,该行的现金类理财产品“启源现金1号”申赎规则将调整。主要体现在将申购确认时效由原来“T+0”转为“T+1”,快速赎回上限由原来的无限制转为每日最高限额为1万元。

同时,多家银行及理财子公司相继发布公告,对现金管理类产品进行整改。例如,平安理财发布《关于平安财富-天天成长现金人民币理财产品B款部分产品要素、交易规则调整及销售文件变更的公告》,招商银行发布《关于招商银行朝招金(多元进取型)理财计划调整理财计划合同的公告》,杭银理财发布《关于调整幸福99新钱包理财申购赎回确认规则的公告》。兴业银行表示,11月25日,该行的“现金宝添利1号”产品变更申赎规则等。

据记者了解,除去对产品的申赎规则等进行调整外,多家机构为配合现金管理类产品的申赎对系统升级。并且多数选择在周五交易时间结束后至周末进行系统升级,避免对业务造成影响。

从整改原因来看,主要归因于去年6月,银保监会、央行发布《关于规范现金管理类理财产品管理有关事项的通知》,从销售办法、投资管理以及流动性等方面对现金管理类产品提出整改要求。同时,比照“资管新规”过渡期顺延一年的精神,明确过渡期为施行之日起至2022年底。如今,新规规定的整改完成期限将至,多家机构加快对相关产品的整改进度。

对投资者来说,整改后的现金管理类产品与以往最大的差别是快速赎回额度的下降。新规要求商业银行、理财公司“对单个投资者在单个销售渠道持有的单只产品单个自然日的赎回金额设定不高于1万元的上限”。

转型压力不大

时至今日,整改的最后期限日益临近。记者从银行了解到,多数银行及理财子公司已合理降低资产的平均久期,在规定整改的期限内实现现金管理类理财产品转型压力不大。

例如,11月3日,青岛银行管理层在投资者集体接待日活动上谈及现金管理类理财产品的整改进度时称,“青银理财现金管理类产品规模相对较小,着手整改起始日也较早,目前已实现待整改规模持续压降,过渡期结束后,现金管理类产品各项指标预期符合通知要求”。

民生证券也在研报中指出,从2022年第三季度情况来看,现金管理类理财产品规模、资产配置调整进度已基本达标,预计剩余整改压力有限。“短期受风险准备金规模限制,产品规模有所压降,但长期市场需求仍在,整改后的现金管理类产品有望再发力,叠加与货基相比的渠道优势,仍有一定竞争力。”

“事实上,现金管理类产品整改后对银行及理财公司的影响不大,甚至还会降低其流动性风险,利好公司发展。”融360数字科技研究院分析师刘银平对《国际金融报》记者表示,理财产品过去配置了大量的长期非标资产,银行消化存量资产需要较长的时间,而现金管理类产品原本资产平均久期就不太长,新规又给了足够长的过渡期,所以在资产整改方面难度不大。

由于单个投资者在单个销售渠道持有的单只产品单日快速赎回上限只有1万元,星图金融研究院副院长薛洪言认为,这可能会驱动投资者跨平台购买多只现金管理产品,以提升快速赎回总额度,客观上有助于逆转“赢者通吃”、资金向头部集中的市场格局,为后发机构提供更多的发展机会。

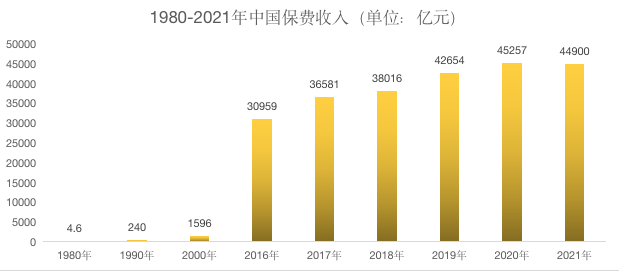

“现金管理类产品切实解决了部分客户希望兼顾收益性和流动性的诉求,具有坚实的需求基础,是资产配置产品体系中的有机组成部分,产品整改导致的体验下降影响有限,现金管理类产品仍会随着居民财富的增长而保持稳健增长。”薛洪言表示。