近日,浙江某银行一客户经理向媒体爆料称,自己近期整理信息时,发现1笔资金达7位数的活期存款存了5年,一直没有动过。该客户是一位河南籍女性,年龄为70岁左右,当初所留手机号为空号,因跨省且身份地址信息查询多次无进展,希望媒体帮忙联系当地核实老人情况。

如此巨额资金,居然在一个活期账户里躺了5年,如果不是该客户经理整理发现,恐怕这笔资金仍将随账户继续“休眠”。而且,客户是一位老人,如果是对方遗忘了该账户,或者因遭遇种种意外,家属也不掌握账户信息,就会造成相关资金的长期闲置,甚至无人认领。

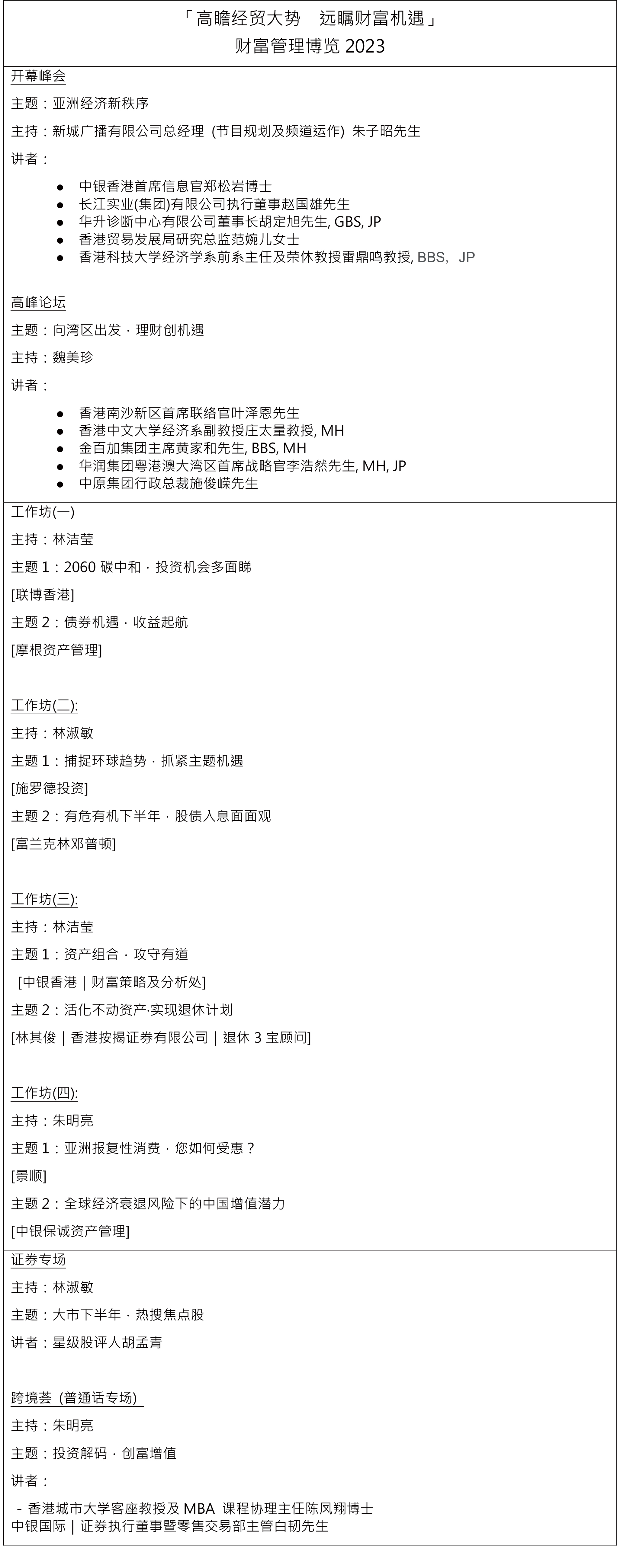

(资料图)

(资料图)

对于这一事件,可以探讨的地方有很多。近年来,为了加强账户管理,保障持卡人资金安全,很多银行开展了“清卡行动”,对“休眠账户”或“超量账户”进行清理。银行清理“休眠账户”,一方面是银行合规管理所需,另一方面也有助于防范个人风险,避免自身账户被不法分子利用。

不过,银行对“休眠账户”的清理,主要集中于长期没有发生收支活动、且账户资金为零或者10元以下金额的账户。而这次,所涉及的是上百万的存款,且不是客户家属或特定关系人提出了查询、存取的要求,而是银行工作人员主动发现了不同寻常之处,从而也打出了一个大问号:对这类情况,银行应该怎么办?

一般来说,客户既然没要求,银行秉着多一事不如少一事的心态,不会主动寻找客户。但是从客户财产安全和个人利益的角度讲,对于上述存在异常情况的大额存款账户,银行也应及时纳入监控范围,通知客户及时处理。如果遇到老人失联等情况,银行还可联动当地公安机关协同处理,早日找到客户本人或家属,对账户资金进行有效处理。

事实上,基于我国金融风控管理及储户资金安全的双重需要,银行加大对个人账户的日常管理力度已成趋势。早在2016年,人民银行发布的《中国人民银行关于改进个人银行账户服务加强账户管理的通知》就规定,同一个人在同一家银行只能开立一个Ⅰ类户(为银行结算账户,含银行卡),在同一家支付机构只能开立一个Ⅲ类户。

央行之所以推出个人账户分类管理制度,在于此举能够强化个人对本人账户的管理,减少因名下银行账户过多带来的管理不善、闲置浪费等现象,也有利于推动个人账户保护机制的完善,有效防范买卖账户、假冒账户、金融诈骗等风险。

这也说明,通过分类管理、清卡行动等举措,银行对于个人账户的管理方式日趋完备,体现出其服务意识的强化。在此基础上,银行仍应针对“七位数活期存款放5年”之类异常现象,从中梳理有待完善之处。

比如,对于大额活期存款账户,银行能否定期清查,并通过短信、电话等方式与客户加强沟通,让客户避免不应有的损失。在客户遭遇意外、身故等特殊情况下,银行则应为其家属办理账户资金的领取、销户等手续,提供绿色通道。

如此,不仅能给客户带来更加良好的服务体验,也能做到个人账户风险管理的全覆盖。

(文章来源:澎湃新闻)